曾经被视为加密市场铁律的四年减半周期正面临前所未有的挑战。顶级做市商 Wintermute 在最新发布的 2025 年度报告中指出,传统的周期叙事已然失效,市场逻辑已从季节性轮动转变为流动性锁死。

2025 年并未如期出现大范围狂欢,反而展现出极端的情绪撕裂:一方面是 BTC 和 ETH 在 ETF 的加持下步入制度化殿堂,另一方面则是山寨币爆发力骤减、生命周期缩短。

面对 2026 年,加密市场是否能打破当前的存量困局?Wintermute 为我们梳理了打破现状的三大核心变量。

2025 年并未带来预期的普涨行情,但这或许会被后世视为加密货币从投机工具向成熟资产类别过渡的开端。

传统的四年周期正走向过时。市场表现不再由那些自我实现的定时叙事所主导,而是取决于流动性的流向以及投资者关注度的集中度。

从历史上看,加密原生财富表现为一个可替代的资金池。比特币(Bitcoin)的收益会溢出到以太坊(ETH),随后流向蓝筹股,最后触达山寨币(Altcoins)。

Wintermute 的场外交易(OTC)流量数据表明,这种传导机制在 2025 年显著减弱。

现货交易平台交易基金(ETFs)和数字资产信托公司(DATs)演变成了围城。它们为大市值资产提供了持续的需求,但并不会自然地将资金轮动到更广泛的市场中。

由于散户的兴趣被吸引到了股市,2025 年成为了极端两极分化的一年。

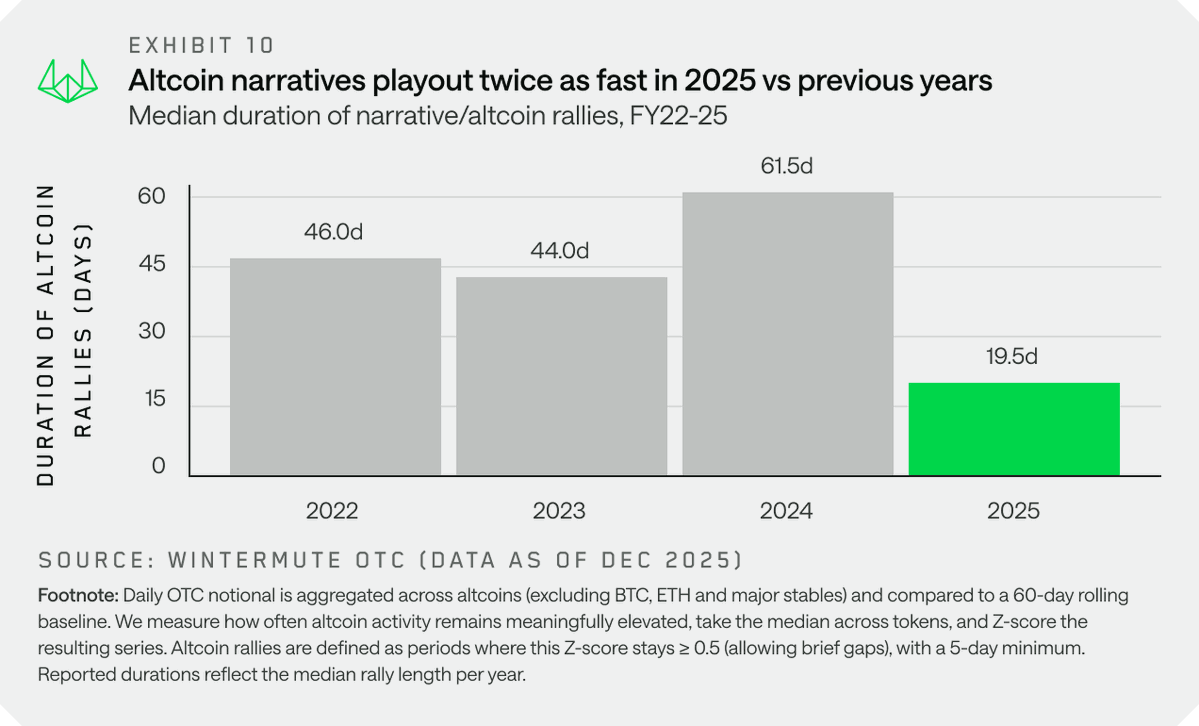

2025 年山寨币的反弹平均持续时间为 20 天,远低于 2024 年的 60 天。

少数几项主流资产吸收了绝大部分新增资金,而更广泛的市场则陷入苦战。

若要市场参与面超越主流资产并进一步扩大,至少需要发生以下三件事之一:

目前大部分新增流动性仍局限于机构渠道。市场的全面复苏需要机构投资者扩大其可投资的资产范围。

通过 Solana(SOL)和 XRP 的 ETF 申请,早期迹象已经显现。

比特币或以太坊的强劲反弹可能会产生财富效应,从而溢出到更广泛的市场,类似于 2024 年的情况。

最终会有多少资金回流到数字资产中仍存在不确定性。

散户投资者的关注度可能会从股市(如人工智能 AI、稀土、量子计算等领域)重新轮动回加密货币,从而带来新鲜的资金流入和稳定币的铸造。

虽然这是可能性最低的情景,但它将显著扩大市场的参与度。

未来的结果将取决于上述催化剂是否能有效地将流动性扩散到少数大市值资产之外,或者这种集中化趋势是否会持续下去。

理解资金的流向以及需要哪些结构性变化,将决定 2026 年哪些策略能够奏效。

编者按:如果你 2026 年想从项目空投中获利,但还不知道该交互哪些项目?这里有一份 2026 年交互项目终极索引刚好能解决你的问题,其中包含 8 个赛道,共 182 个项目。对于每个交互项目至少要有 3-5 个超过 2-6 周的持久性操作...

随着 Coinbase 的临时跳反,以及参议院银行委员会的审议推迟,加密货币市场结构法案(CLARITY)再次陷入了阶段性的停滞。综合当下的市场争论,围绕着 CLARITY 的最大矛盾焦点已聚焦在了生息型稳定币之上。具体而言,去年通过的 G...

曾经被视为加密市场铁律的四年减半周期正面临前所未有的挑战。顶级做市商 Wintermute 在最新发布的 2025 年度报告中指出,传统的周期叙事已然失效,市场逻辑已从季节性轮动转变为流动性锁死。2025 年并未如期出现大范围狂欢,反而展现...

编者按:X 一次 API 政策调整,让 InfoFi 在三天内集体停摆。这场崩盘不仅暴露了 Web3 对中心化平台的深度依赖,也揭开了激励机制的另一面:奖励越多,刷量越快,内容质量越难控制。本文以 Kaito 为切口,梳理 InfoFi 项...