8 月 20 日,HyperliquidFR 公布数据显示,Hyperliquid 以每位员工年均创收 1.024 亿美元,成为全球人均创收最高的公司。这背后的高利润,来源于万亿级用户的高频交易。而能够吸引这些用户的关键,不仅在于平台的极致性能,更在于其长期保持优异的资金费率。

作为 DeFi 收益的放大器,Vectis Finance 正是抓住了这个机会,推出 JLP HyperLoop 金库:通过在 Hyperliquid 上建立对冲仓位,既能锁定价格风险,又能稳定捕捉高额资金费。同时结合 Jupiter 新上线的 JLP Loans(低至 5% 的借贷利率),实现低成本借贷与循环杠杆,获取更多 JLP。

这一组合拳,真正做到了低成本杠杆收益 + 高资金费收益双驱动,让 JLP 收益实现多层放大,堪称一鱼多吃的典型案例。

什么是 JLP?JLP 是 Jupiter(Solana 生态最大的流动性与交易聚合平台)的核心流动性代币。作为今年 DeFi 领域最具代表性标的之一,JLP 已成为大额资金在链上收益的首选切入点。高达 18.5 亿美元的资金容量、上线一年实现超 3 倍的价值增长,和当前惊人的 29.71% 的年化回报率,充分展现了稳健与持续并存的独特魅力。

JLP 通过流动性池为交易者提供开仓与借贷支持,充当市场对手方。其收益来源于三大支柱:

· 高比例费用分红:获取开/平仓费、价格影响费、借贷费及交易手续费的 75% 分润,形成稳定现金流。

· 多元资产增值:由 SOL、ETH、WBTC、USDC、USDT 组成的指数基金,兼具抗波动与增长潜力;

· 交易者盈亏捕获:作为对手方,受益于市场波动;

相较于依赖市场情绪的治理代币或纯粹投机资产,JLP 的价值并非空中楼阁,而是由真实的交易收入与资产增值稳步支撑。不少套利者利用循环借贷,在 JLP 代币上实现收益放大。

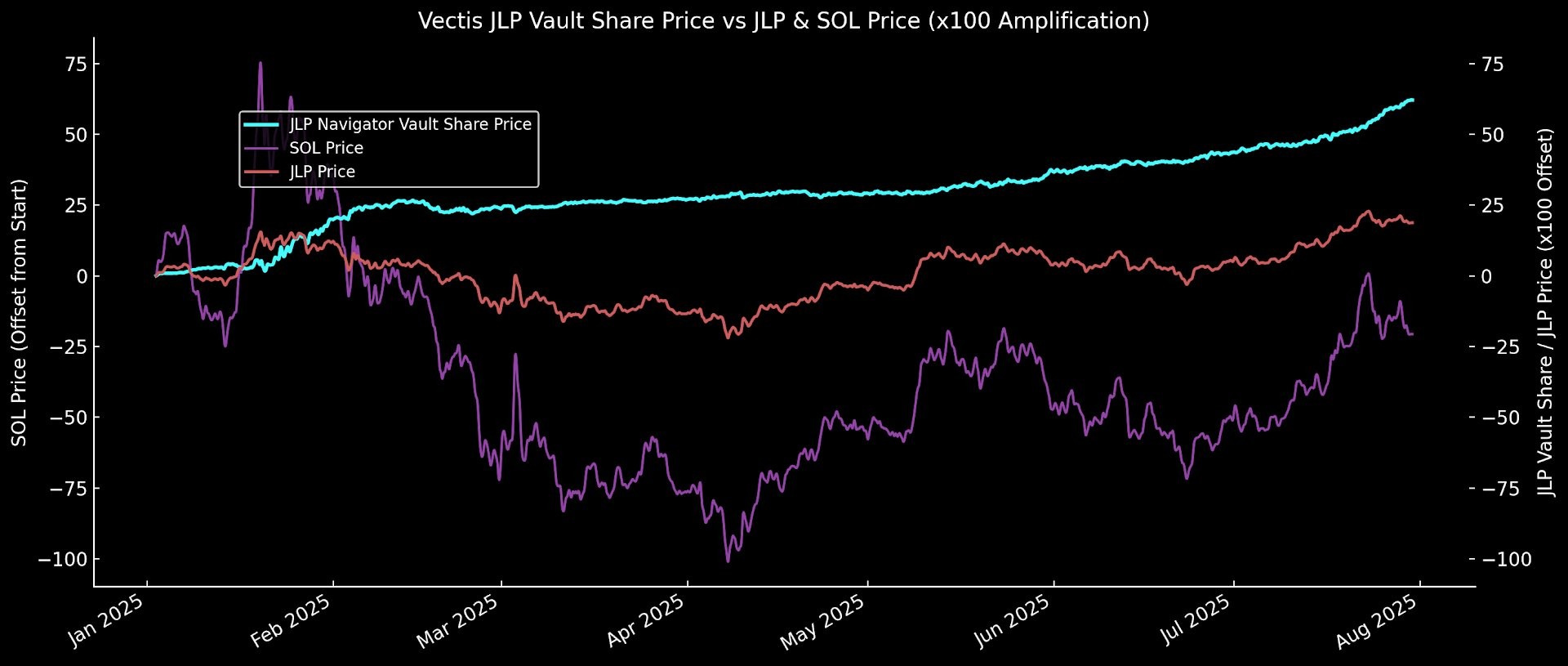

尽管如此,JLP 在 2025 年 3-4 月仍出现了高达 30% 的最大回撤,这难免引发市场顾虑,其主要原因在于 SOL 市场行情走弱。若能通过有效的对冲机制缓释价格波动,JLP 有望真正成为一种 高质量、低风险的收益策略。

Vectis Finance 在 2024 年 11 月推出创新性的 JLP Navigator 金库策略,并部署在 Solana 的永续合约交易所 Drift 上。该策略聚焦于对冲价格波动风险,同时高效放大 JLP 的收益表现。其核心由两大支柱构成:

· 精准对冲波动(Hedging):通过对冲操作有效规避资产池的价格回撤风险,并在正向资金费率环境下进一步增厚收益;

· 低杠杆放大收益(Leverage):利用 2-3 倍的低杠杆循环借贷,提升 JLP 持仓规模,从而放大分红与费用收入。

凭借 2-3 倍的 JLP 价值放大 与 2-3 倍的资金费增厚,Navigator 策略构筑了稳健的收益护城河。根据 Vectis 官方数据,策略表现卓越:30 日年化收益率(APR)稳定在 30% 左右,夏普比率高达 5.86。

Vectis Finance 是建立在 Solana 上的独立 DeFi 协议,将市场波动转化为投资机遇。团队首发创新性的 JLP 收益放大策略金库,在高峰时期将 TVL 推升至 3,000 万美元。在此基础上,协议进一步拓展至资金费率套利与 AI 驱动的交易策略,展现出在不同市场环境下的高度适应性,因此也被业界称为链上资管的代表。

用户通过 Vectis 金库存入 USDC,资金首先用于在 Jupiter 上购买 JLP。随后,金库利用 JLP Loans 借入更多 USDC,再次投入 JLP,从而形成循环杠杆。这种方式在一个可产生收益的 LP 代币上建立了低杠杆头寸,有效放大了来自交易手续费与 Jupiter 生态激励的收益。

JLP Loans,是 Jupiter 近期推出的新借贷产品,允许 JLP 持有者以低至 5% 的利率借出 USDC,借贷成本不到其他平台的一半。

Jupiter 的 JLP Loans 官网显示,当前借贷利率仅约 5.31%,不足原 JLP Navigator 策略所依托平台 Drift 的一半;相比之下,Drift 在 3 月 12 日至 7 月 25 日期间的平均利率约为 10.39%。

为了抵御价格波动,金库策略维持 Delta 中性:Vectis 会在 Hyperliquid 上同步开设 SOL、ETH 和 BTC 的空头头寸,以匹配 JLP 的底层资产构成。这些头寸由自动化的交易系统实时监控并动态调整。

当 Hyperliquid 上的资金费率为正时,这些空头头寸可以额外创造收益,进一步提升金库的整体收益表现。与此前在 Drift 上的对冲表现相比,迁移至 Hyperliquid 后,资金费率带来的年化回报率提升高达 +158.63%。

此外,在 Hyperliquid 上做对冲执行,条件允许时会优先采用限价单。这种方式能够最大程度地减少滑点,并降低再平衡成本,尤其是在市场高度波动的时期。

JLP HyperLoop 金库中的用户资金由 Cobo 托管。Cobo 是行业领先的机构级托管方,为所有资产转移和钱包交互提供安全的操作环境。与许多依赖多签钱包或内部托管系统的 DeFi 金库不同,HyperLoop 通过接入 Cobo 来降低密钥管理风险,并通过业界最先进的安全实践来保障资金安全。

在执行层面,所有智能合约交互均通过 Jupiter 和 Hyperliquid 等经过验证和成熟的平台完成。同时,Vectis 自研的自动化基础设施负责再平衡、对冲管理与仓位监控,从而减少人为错误的潜在风险,并显著提升执行速度。

Vectis 抓住了 JLP 这辆高速快车,凭借低成本杠杆 + 高资金费率的双引擎组合,利润被迅速放大,跑出了超越市场的加速度。这些只是成功案例中的冰山一角。

在 DeFi 的世界里,Vectis 深谙 DeFi 交易的哲学:以真实盈利为基石,以安全护航为底色,以高频迭代为驱动,把复杂的策略转化为简单而稳定的增长路径。

未来,作为链上资产管理的新一代领航者,Vectis 将持续探索最具潜力的 Alpha 机会,让大额资金也能享受到稳健、可持续、且充满爆发力的 DeFi 增长曲线。

当发币平台开始自建交易工具,独立终端的窗口期可能比想象中更短。2026 年 2 月,Pump.fun 宣布收购链上交易终端 Padre,并将其更名为 Terminal,直接嵌入自己的发币生态。这笔收购没有引起太多讨论。大部分人的反应是"哦,...

美国对伊朗发动军事打击的消息震动全球市场,但在爆炸声响起之前,预测市场上已有人悄然布局。据区块链分析机构 Bubblemaps 日前披露,Polymarket 平台上六个疑似内幕账户在美国空袭伊朗前数小时集中押注是,合计获利约 120 万美...

编者按:当加密资本与政治权力交织在同一条监管赛道上,争议往往比技术本身更具穿透力。围绕特朗普家族加密企业 World Liberty Financial(WLF)申请美国银行牌照的风波,已从一项常规金融审批,迅速演变为涉及利益冲突、外国资本...

文 | 林晚晚全球最繁忙的国际机场,迪拜机场炸了。这不是普通机场。亚特兰大总客流第一,但靠的是美国国内航班。真正的国际航班之王是迪拜,连接欧亚非的超级枢纽,每天 1200 架航班起落。两小时后阿布扎比机场也炸了。阿联酋两大机场,一夜全废。出...