结论先行:

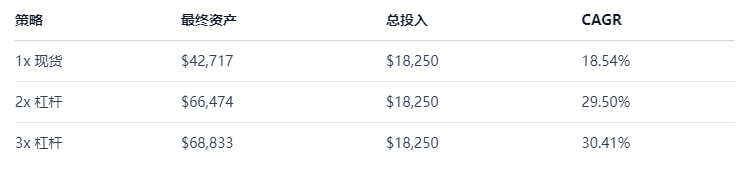

在过去五年的回测中,BTC 三倍杠杆定投的最终收益只比两倍杠杆多 3.5%,却付出了接近归零的风险代价。

如果从风险、收益与可执行性综合来看——现货定投,反而是长期最优解;2x 是极限;3x 并不值得。

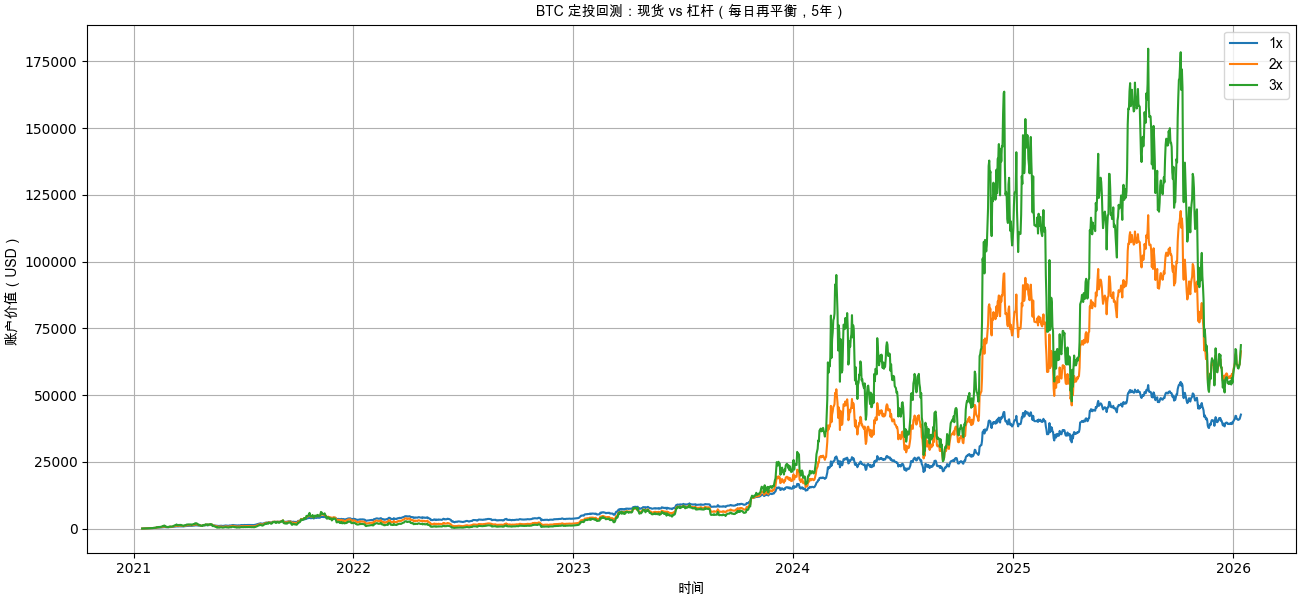

从净值走势可以直观看到:

· 现货(1x):曲线平滑向上,回撤可控

· 2x 杠杆:在牛市阶段明显放大收益

· 3x 杠杆:多次贴地爬行,长期被震荡消耗

尽管在 2025–2026 年的反弹中,3x 最终略微跑赢 2x,

但在长达数年的时间里,3x 净值始终落后于 2x。

注:在本次回测中关于杠杆部分采用每日再平衡方式进行回测,会产生波动率损耗。

这意味着:

3x 的最终胜出,极度依赖最后一段行情

关键不是谁收益最高,而是多出来多少:

· 1x → 2x:多赚 ≈ $23,700

· 2x → 3x:只多赚 ≈ $2,300

收益几乎不再增长,但风险却指数级上升

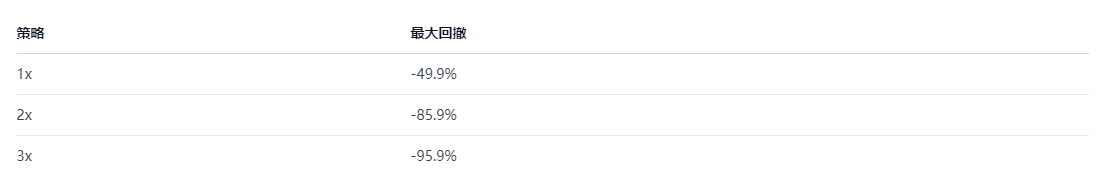

这里有一个非常关键的现实问题:

· -50%:心理可承受

· -86%:需要 +614% 才能回本

· -96%:需要 +2400% 才能回本

3x 杠杆在 2022 年熊市中,本质上已经数学破产,

后续的盈利,几乎全部来自熊市底部之后的新投入资金。

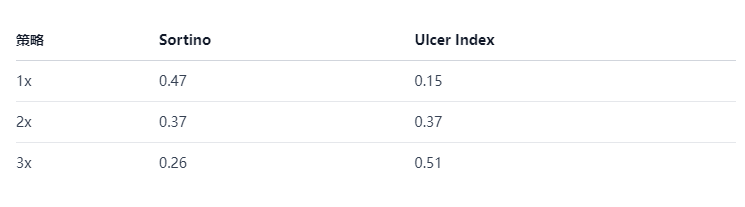

这组数据说明三件事:

1. 现货单位风险回报最高

2. 杠杆越高,下行风险性价比越差

3. 3x 长期处于深度回撤区,心理压力极大

Ulcer Index = 0.51 意味着什么?

账户长期趴在水下,几乎不给你正反馈

原因只有一句话:

每日再平衡 + 高波动 = 持续损耗

在震荡行情中:

· 涨 → 加仓

· 跌 → 减仓

· 不涨不跌 → 账户持续缩水

这就是典型的波动率拖累(Volatility Drag)。

而它的破坏力,与杠杆倍数的平方成正比。

在 BTC 这种高波动资产上,

3x 杠杆承担的是 9 倍波动惩罚。

这次五年回测给出的答案非常清晰:

· 现货定投:风险收益比最优,可长期执行

· 2x 杠杆:激进上限,只适合少数人

· 3x 杠杆:长期性价比极低,不适合作为定投工具

如果你相信 BTC 的长期价值,

那么最理性的选择往往不是再加一层杠杆,

而是让时间站在你这边,而不是成为你的敌人。

2026 年,普通用户的Pre-IPO机会来了。长期以来,SpaceX、ByteDance 等全球顶级独角兽的股权,一直是极少数顶尖风投机构和亿万富翁的私人俱乐部,普通投资者在 IPO 之前几乎无法分享这一阶段的企业成长红利。今天,这一格局...

编者按:随着 AI Agent 从辅助工具逐渐演化为能够自主完成任务的数字执行者,支付体系也正在发生变化。过去的互联网交易主要围绕用户点击—结账—支付的零售流程展开,但在 Agent 时代,交易的主体不再只是人,而是能够持续运行并建立长期合...

2 月 28 日,美国和以色列联合对伊朗实施打击,伊朗最高领袖哈梅内伊在空袭中遇害。自特朗普 1 月初公开叫板伊朗并指挥航母入驻中东以来,什么时候会打这个问题就从未停止过。几乎所有人都在说快要打了,但几乎没有人能够明确指出哪一天一定会打。当...

某地址在 Polymarket 上,将 35,000 美元滚动至 442,000 美元,实现 12.6 倍回报。值得注意的是,该地址的仓位建立于重大市场异动发生前数小时,在消息扩散至主流渠道之前,交易已基本完成兑现。上述情况并非偶发,在委内...